2018年,受全球經濟不景氣及中美貿易摩擦的影響,LED市場需求端增速不及預期,而在供給端,無論是芯片或是封裝產業,由于2017年的擴產,導致2018年產能不斷釋放。總體來看,行業供過于求現象明顯。

市場需求低迷,照明出口增速下滑

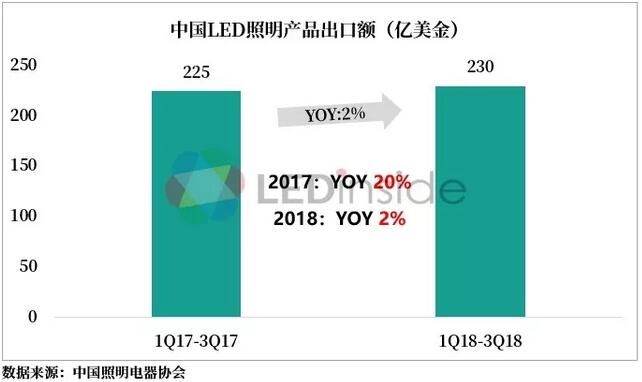

作為LED最大的應用,2018年LED照明出口增速下滑明顯。根據中國照明電器協會的統計,2018年前三季度中國LED照明出口總額為230億美金,同比僅成長2%,相對于2017年20%的增速,下滑明顯。作為全國最大的出口省份,廣東省9月份LED照明出口總額為7.23美金,同比下滑56%,中美貿易摩擦預計四季度會產生較大影響,因此全年LED照明出口總額不排除出現負增長的可能。

芯片市場規模171億,產值增速遠不及產能增速

據LEDinside統計,2018年中國LED芯片市場規模達到171億人民幣,同比僅成長4%,相較于2017年的19%,增速下降明顯。2017年下半年開始,廠商的產能持續釋放,截止2018年底,大陸LED芯片廠商總產能達到1120萬片/月(折合2寸),同比增長31%。產能增速高于需求增速,導致廠商庫存居高不下,芯片價格持續下跌。

中國本土芯片廠商方面,2018年總銷售規模為155億人民幣,同比增長4%。包括三安、華燦、澳洋順昌在內的一線大廠,營收依然呈穩步上升趨勢,而其他中小型廠商,由于產能沒有增加,市場價格的下跌導致營收下滑。

芯片供應方面,2018年大陸本土廠商市占率為81%,中國臺灣廠商市占率為18%,臺灣進口的廠商主要為晶電。出口方面,2018年大陸芯片出口率為12%,包括三安、華燦在內的大陸廠商,芯片已經直接銷售至臺灣、韓國等市場。不過由于大陸為全球最主要的封裝基地,而且近年國際訂單漸漸往大陸轉移,因此芯片出口總額預計會維持穩定。

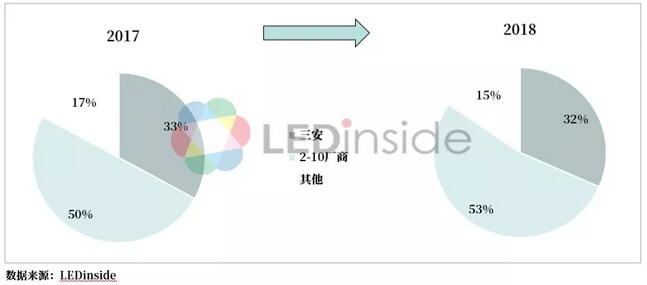

行業集中度方面,2018年前十大芯片廠商市占率為85%,相比2017年增加2個百分點,行業集中度穩步提升。其中三安光電依然為一家獨大,2018年市占率達到32%。前十大廠商中僅晶電一家為臺灣企業,其余均為大陸本土廠商。

封裝市場規模697億,增速不及預期

封裝方面,據LEDinside統計,2018年中國大陸LED封裝市場規模為697億人民幣,同比增長6%。 2018年下半年開始,由于中美貿易摩擦的原因,LED照明出口會受較大影響,而且影響短期內難以消除。因此2019年市場需求依然不容樂觀,大陸本土市場的內部需求會是成長的主要動力,包括車用LED、高端商照、高端背光及顯示等市場。

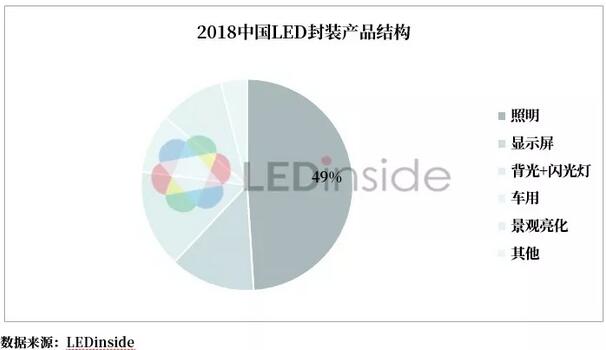

從產品別看,照明依然是LED最大的應用,2018年占比達到49%,傳統顯示屏和傳統背光市場依然占據較大比重,但是未來成長規模非常有限,新型Mini LED背光或Mini RGB未來有望成新的增長動力,但是目前的市場接受程度依然較低。車用照明市場是未來兩三年最值得關注的市場,國產汽車和新能源汽車的崛起,會形成新的供應體系,原本較為封閉的汽車供應鏈有望被打破。對于臺灣或大陸的市場新進者而言,都是個機會。

從供應端看,大陸廠商依然是主力供應陣營,2018年市占率為70%,不過比重提升并不明顯,主要原因為高端車用、高端背光及照明市場依然以國際廠商為主,2018年國際廠商于大陸市場的營收依然保持4%的成長。大陸本土廠商2018年營收規模為488億,同比增長7%,包括木林森、國星、鴻利和聚飛等在內的一線大廠,營收依然維持快速增長。

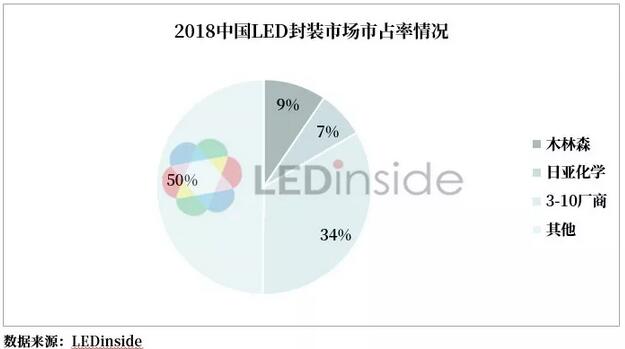

行業集中度方面,2018年前十大封裝廠商市占率為50%,相比2017年微幅增長。木林森繼續以9%的市占率排名第一,日亞化學緊隨其后。前十大廠商中還包括國星、鴻利和聚飛三個大陸廠商。

2019市場環境不容樂觀,產能將繼續增長

中美貿易摩擦的環境下,受影響的LED相關產品總額達到80億美金。2018年下半年已經有所影響,部分國際廠商呈觀望態度,實際落實的訂單減少。未來不排除訂單會往臺灣地區或者越南、印度等地轉移。

而在供給端方面,產能仍會繼續增加。據LEDinside統計,預計2019年LED芯片產能仍會增加140萬片/月(折合2寸),目前廠商庫存已經處于較高水位,隨著2019年新產能的釋放,芯片市場價格預計仍會繼續下跌。

總體來看,2018年市場需求增速遠不及產能增速,價格下跌,企業增量不增收。2019年,需求方面,受全球經濟低迷及中美貿易摩擦的影響,不容樂觀;供給方面,擴產項目繼續增加,產能過剩問題仍將持續。

過去的十年,在MOCVD補貼政策及“十城萬盞”等示范性工程的推動下,中國LED產業實現了高速的增長,照明、背光和顯示屏等市場是行業前進的主要驅動力。經過了十年的高速成長,這些LED傳統的應用產業已經進入成熟期。因此LED行業需要尋找下一個LED產業的十年,發掘未來具有高速成長可能性的應用。如Mini /Micro LED、車用照明、高端健康照明和UV/IR LED等新興應用領域,都值得市場關注。